过去一年,澳大利亚的住宅地产市场一直处于一个不景气的状况。

悉尼的住宅价格与去年6月时相比,销售中位数价格低了7%。墨尔本紧随其后,自从在12月份达到市场顶峰,如今的价格中位数跟同期相比也下跌了5.2%。

Domain预测在2019年,澳大利亚的房地产市场增长将会放缓,然后在2020年实现回升和反弹。Houses的售价可能会增长1%,而公寓的增幅预计能达到2%。

虽然总体的市场情况不太理想,但一些具有巨大升值潜力的资产还是十分抢手的。据人口调查数据显示,未来五年,将会有130万“婴儿潮”时期出生的人口达到退休年龄。

澳洲许多年轻人也热衷于购买一套属于自己的房子,亦或是投资一套房屋,这样等他们退休的时候就能够让自己过得更加舒适一些。

这种情况带来了一个问题:随着住宅地产市场的低迷,投资商业地产会不会是一个前景更好的选择?

从一些与需求相关的关键数据来看,商业地产板块似乎也与住宅地产市场一样,显得有些疲软,但是商业地产的建筑类型具有更好的多样性,某些资产类型或许能够逆大流而行,实现保值甚至是增值。

专家们怎么说?

许多数据指标表明,当住宅地产蓬勃发展的时候,商业地产市场也会随之普遍上涨。

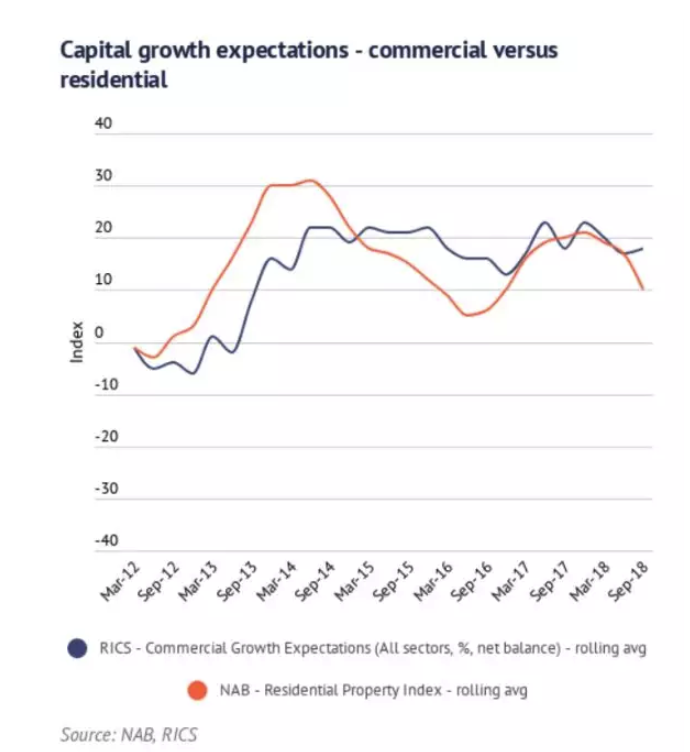

下图就显示了两种地产类型(住宅地产和商业地产)的“消费者信心指数”随着时间的变化趋势。

澳大利亚国民银行(The National Australia Bank)的住宅地产指数反映了住宅市场的增长趋势。关于商业地产,澳大利亚皇家测量师学会(the Royal Institute of Chartered Surveyors)也发布了相关的资本增长预期指数。

国际货币基金组织也对这项指数表示认可,并在此基础上,支持住宅和商业地产发展呈正相关趋势的观点。

这份数据中的每一个指标都是基于对商业或住宅地产专业人士的调查而得出的。虽然市场对于商业地产的预期有所提升。但资本增长的前景往往和住宅以及商业调查的发展息息相关,甚至是共同发展。

住宅和商业地产都有一些共同的增长动力,人口增长、就业增加以及低息信贷都是可以推动资产价值的因素。

就以低息信贷作为例子。自从2011年以来,澳大利亚储备银行已经将现金利率降低了12倍,主要是受全球金融危机影响以及繁荣的采矿业陷入低迷的影响。如今,现金利率已经下降至1.5%,并且维持在这个水平将近2年的时间了。

人口增长是推动地产行业市场发展的一个重要因素,这也是房地产市场能够如此繁荣的一个主要原因之一。更低的价格也就意味着人们能够负担得起更好的房子。

商业地产市场也是一样,较低的现金利率意味着更多的资本能够促使商业地产价格的提升,低利息还款也增加了对低租金收益率的容忍度。

这就可以解释为什么住宅和商业地产在2016年和2017年都保持在较高的资本水平,因为现金利率在这段期间内一直都非常的低。

虽然House和Units的增长率会有所放缓甚至会有下跌的趋势,但是商业地产的市场环境还是处于一个比较积极的状态。

商业地产:哪一类比较热门?

试图将商业地产作为一个整体市场进行评估存在几个问题,因为商业地产在规模、特征和功能方面和其他类型的地产存在着巨大的差异。

RICS商业地产监测机构强调了不同类型的资产增长预期方面的多样性。2018年9月的调查结果显示,商业地产增长预期的综合指数为10,低于上一季度的17。

这说明整体看来,该行业的增长预期并不算高。

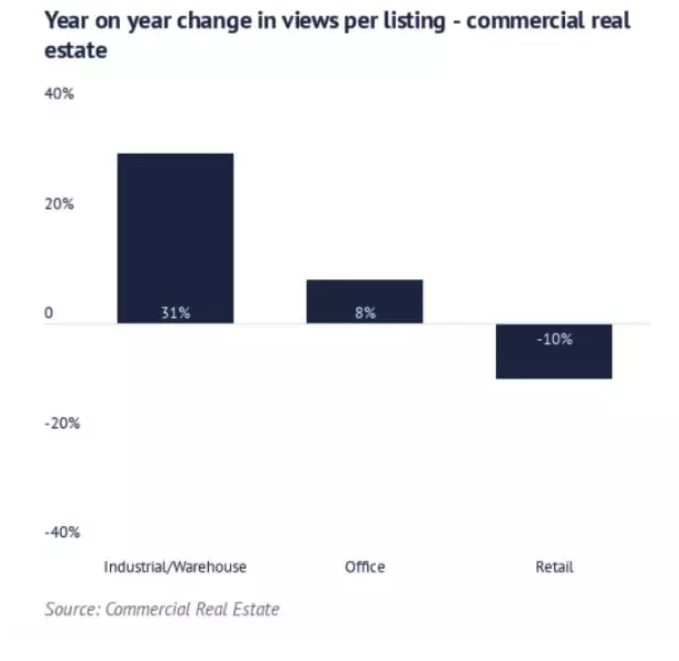

不同资产类型的增长差异也体现在公众对待商业地产上市的态度和观点之中,具体的趋势变化如下图所示。

工业用途的地产是抵御信贷紧缩和投资者需求疲软的最合适的一种地产类型,截至9月份,支持工业地产上市的观点比例增加了31%,而零售业的支持量甚至还减少了10%。

但是实话实说,零售业疲软的前景并不让人感到意外,毕竟选择到实体店里进行购物的人数量越来越少。

澳大利亚统计局最新的经济数据显示,自从2011年12月以来,家庭消费的年度增长趋势低于平均水平。其中工资增长率的降低是导致消费率下降的重要原因之一。

家庭购物更多的追求便利和更低的价格,消费活动也越来越多的在网络上进行。

ABS的统计数据表明,10月份在线零售业占澳大利亚零售总额的5.9%。

这些经济指标表明实体店的客流量在减少,开设实体店的企业也越来越少。商业空间的竞争也因此下降,租金收益率和房产价值也在降低。

然而,仓库、工业地产的需求却有了巨大的提升,随着网上购物的兴起,工业地产,尤其是服务存储和分销的仓库特别受欢迎,这种类型的地产也越来越偏离住宅增长周期轨迹。

一份对美国商业市场的研究表明,存储和物流领域的很大一部分需求都来自电商业务的增长。

最新的建筑活动数据证明了这一事实。2018年6月份开始了项目价值总额达到11亿澳元的仓库建设。得益于这些仓库的建设,零售商和其他一些企业在未来的Badgerys Creek机场附近纷纷开始布局。由于住宅地产的快速发展挤占了大量的空间,尤其是在悉尼这样的地价较高的城市。随着工业用地的日益稀缺,租金收益率和工业产权需求正在逐渐上升。

工业仓库对于城市的发展有非常重要的作用,他们是生产、存储、运输商品的一个必须环节。而对于那种办公楼性质的商业地产,关键指标就是商业和劳动力市场的表现,尤其是在澳大利亚这样的服务型经济体中。尽管最近商业地产的业务看起来很强劲,特别是在悉尼和墨尔本,开发商特别看好写字楼市场,但一些专业人士认为这种商业资产正处于较低回报率的阶段,因为办公楼价格的上涨可能会导致租金收益率的下降。

截至目前为止,NAB对于写字楼资产的商业信心指数从12下降至4,这也达到了1026年7月以来的最低水平。

全职就业的人数增长率也从2017年12月的最高值(3.9%)降至2018年10月的2.4%。

住房市场也对办公空间的需求产生了一些间接影响,随着悉尼墨尔本的房地产市场的下滑,预计家庭消费的数量也会随之一起出些下跌。而减少商品和服务的消费可能会失业率的提高,因此对办公空间的需求也会降低。

但无论如何,非常清晰的一点是,澳大利亚的住宅和商业地产的市场需求都正在减少。贷款条件的限制、金融部门运营成本的增加以及房屋可负担性相关政策的出台,都是成为限制地产市场发展的原因。但商业地产具有更好的多样性,它仍然有着不错的增长机会,确定好正确的发展类型,明晰并遵循经济发展趋势,就能有机会抓住机遇。